Как мы недавно писали (Анализ рынка - тест Роршаха над популяцией трейдеров) от правильного ответа на вопрос куда движутся цены часто зависят судьбы и капиталов и людей. Но правильного и достоверного ответа на этот вопрос во всех деталях и нюансах как не было в прошлом, так нет сейчас и не будет в будущем.

Частично проблема объективного ответа на вопрос о направлении движения рыночных цен решается, если принять строгие формальные правила, классифицирующие движения рынка, и строго следовать этим правилам. Тогда, по крайней мере в рамках принятой модели, мы можем быть в чем-то уверены.

Первым такой подход к движению рынка применил Чарльз Доу, который более ста лет назад ввел понятие рыночного тренда, понятие до сих пор являющееся краеугольным камнем всего технического анализа.

Напомним коротко основную идею Доу.

Тренд или тенденция - определенное движение цены в том или ином направлении.

Основная задача технического анализа - выявить тенденцию и действовать в ее направлении. Так как в реальности ни один рынок не движется в каком-либо направлении строго по прямой, а движение цены представляет собой серию зигзагов, то подъем, то падение, то Доу предложил оценивать направление динамики этих подъемов и падений, которые и образуют тренд по Чарльзу Доу.

В соответствии с этим тренды были были классифицированы следующим образом.

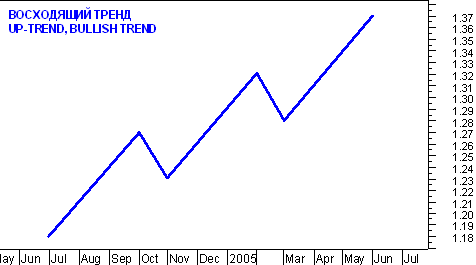

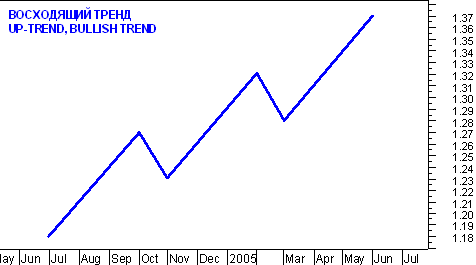

1. Восходящий, "бычий" (up-trend, bullish) тренд. При восходящем тренде каждый очередной подъем рынка больше предыдущего и каждый очередной спад выше предыдущего.

Рис.1. Восходящий тренд.

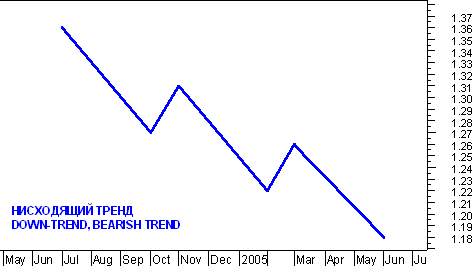

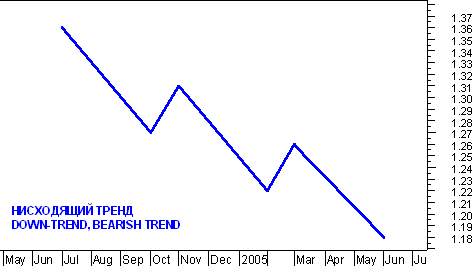

2. Нисходящий, "медвежий" (down-trend, bearish) тренд. При нисходящем тренде каждый очередной спад рынка ниже предыдущего и каждый очередной максимум ниже предыдущего.

Рис.2.Нисходящий тренд.

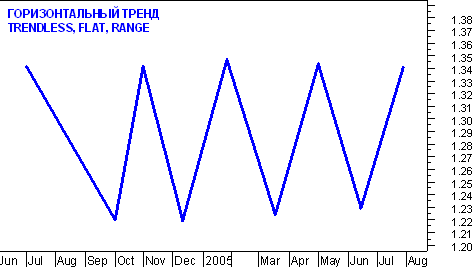

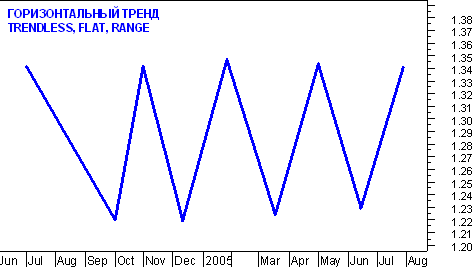

3. Горизонтальный или боковой (trendless, flat, range) тренд. При горизонтальном тренде динамика минимумов и максимумов не имеет выраженной тенденции, а пики пики и спады находятся примерно на одном уровне.

Рис.3. Боковой тренд.

Приведенные определения являются основополагающими при классификации текущего состояния рынка в любой момент времени. Таким образом, для того, чтобы оценить состояние рынка в любой отдельно взятый момент, нам необходимо проанализировать динамику минимумов и максимумов ценового графика.

Казалось бы задача классификации решена, если бы два нюанса.

Об одном из них мы упоминали ранее - на рынке одновременно действует множество трендов, т.е. любой тренд как матрёшка является составным, включая в себя более мелкие тренды и одновременно является частью более крупного тренда.

Второй нюанс - это отсутствие четкого количественного критерия для определения разницы между направленным и боковым трендами. Этим мы сегодня и займемся.

Есть старый пример о переходе количественных изменений в качественные.

Одно зернышко это точно не куча. И два не куча. Если мы будем добавлять по одному зернышку, с какого момента образуется куча?

Нет такого точного критерия, чтобы мы могли сказать - N зерен - это еще не куча, а N+1 уже куча.

С трендами примерно то же самое, только здесь в роли критерия боковой тренд или направленный выступает глубина отката или коррекции.

На ясно выраженном тренде мы может четко сказать - это тренд. И при ясно выраженном боковом тренде сомнений тоже не возникает, но что делать с массой промежуточных состояний, чтобы определить момент перехода от направленного тренда к боковому. И вот здесь свою роль может сыграть критерий глубины отката или коррекции.

Итак, движение цены против существующей тенденции называется откатом или коррекцией.

В разное время критерием оценки глубины коррекции выступали разные способы.

До появления "фибо-ереси" трейдеры просто делили диапазон импульса на 8 частей и строили диапазон возможных уровней отката таким образом: 0.875, 0.750, 0.625, 0.500, 0.375, 0.250, 0.125.

Цена 0.5 - средняя цена импульсного движения рынка - принималась за своего рода критерий. Считалось естественным, что цены на тренде откатывают до среднего значения цены импульса и также считалось, что это не нарушает характера и типа направленного движения рынка.

Затем в моду вошла последовательность Фибоначчи и коэффициенты возможного отката стали строить на основе принципов золотого сечения, являющейся свойством последовательности Фибоначчи:

1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, …,

где каждое последующее число, начиная с третьего равно сумме двух предыдущих.

Отношение числа последовательности к предыдущему с ростом номера этого числа в пределе стремится к 1.618, а предыдущего к последующему - 0.618. И то, и другое число описывают так называемое "золотое сечение", пропорциям которого подчиняются самые различные природные явления, в том числе и некоторые параметры движения рынков.

Числа последовательности Фибоначчи в анализе рынков применяются в самых различных целях, однако наиболее распространенным является применение параметров последовательности Фибоначчи для расчета длин коррекции.

При расчете длин коррекции (величины отката цены против тренда) обычно используется коэффициенты Фибоначчи 0.382 и 0.618, а также к ним как бы само собой разумеющееся добавляется число 0.5 (хотя 0.5 никаким образом из последовательности Фибоначчи не вытекает).

Обычно используется более широкий набор коэффициентов: 0.236; 0.382; 0.5; 0.618; 0.764, 1; 1.618; 2.0; 2.618 и т.д., получаемый с помощью возведения в степень чисел 0.618 (или чисел 1.618) и комбинированием этих степеней с другими коэффициентами Фибоначчи.

Сравнивая уровни Фибоначчи с уровнями, полученными делением диапазона на 8 мы видим, что они практически ничем не отличаются:

0.750, 0.625, 0.500, 0.375, 0.250

0.764, 0.618, 0.500, 0.382, 0.236

Действительно важным в обоих последовательностях является уровень 0.5 - средняя цена импульса, и два ближайших уровня, характеризующие возможный разброс значений отката.

На рисунке 4 представлен пример применения коэффициентов Фибоначчи для расчета возможных

Частично проблема объективного ответа на вопрос о направлении движения рыночных цен решается, если принять строгие формальные правила, классифицирующие движения рынка, и строго следовать этим правилам. Тогда, по крайней мере в рамках принятой модели, мы можем быть в чем-то уверены.

Первым такой подход к движению рынка применил Чарльз Доу, который более ста лет назад ввел понятие рыночного тренда, понятие до сих пор являющееся краеугольным камнем всего технического анализа.

Напомним коротко основную идею Доу.

Тренд или тенденция - определенное движение цены в том или ином направлении.

Основная задача технического анализа - выявить тенденцию и действовать в ее направлении. Так как в реальности ни один рынок не движется в каком-либо направлении строго по прямой, а движение цены представляет собой серию зигзагов, то подъем, то падение, то Доу предложил оценивать направление динамики этих подъемов и падений, которые и образуют тренд по Чарльзу Доу.

В соответствии с этим тренды были были классифицированы следующим образом.

1. Восходящий, "бычий" (up-trend, bullish) тренд. При восходящем тренде каждый очередной подъем рынка больше предыдущего и каждый очередной спад выше предыдущего.

Рис.1. Восходящий тренд.

2. Нисходящий, "медвежий" (down-trend, bearish) тренд. При нисходящем тренде каждый очередной спад рынка ниже предыдущего и каждый очередной максимум ниже предыдущего.

Рис.2.Нисходящий тренд.

3. Горизонтальный или боковой (trendless, flat, range) тренд. При горизонтальном тренде динамика минимумов и максимумов не имеет выраженной тенденции, а пики пики и спады находятся примерно на одном уровне.

Рис.3. Боковой тренд.

Приведенные определения являются основополагающими при классификации текущего состояния рынка в любой момент времени. Таким образом, для того, чтобы оценить состояние рынка в любой отдельно взятый момент, нам необходимо проанализировать динамику минимумов и максимумов ценового графика.

Казалось бы задача классификации решена, если бы два нюанса.

Об одном из них мы упоминали ранее - на рынке одновременно действует множество трендов, т.е. любой тренд как матрёшка является составным, включая в себя более мелкие тренды и одновременно является частью более крупного тренда.

Второй нюанс - это отсутствие четкого количественного критерия для определения разницы между направленным и боковым трендами. Этим мы сегодня и займемся.

Есть старый пример о переходе количественных изменений в качественные.

Одно зернышко это точно не куча. И два не куча. Если мы будем добавлять по одному зернышку, с какого момента образуется куча?

Нет такого точного критерия, чтобы мы могли сказать - N зерен - это еще не куча, а N+1 уже куча.

С трендами примерно то же самое, только здесь в роли критерия боковой тренд или направленный выступает глубина отката или коррекции.

На ясно выраженном тренде мы может четко сказать - это тренд. И при ясно выраженном боковом тренде сомнений тоже не возникает, но что делать с массой промежуточных состояний, чтобы определить момент перехода от направленного тренда к боковому. И вот здесь свою роль может сыграть критерий глубины отката или коррекции.

Итак, движение цены против существующей тенденции называется откатом или коррекцией.

В разное время критерием оценки глубины коррекции выступали разные способы.

До появления "фибо-ереси" трейдеры просто делили диапазон импульса на 8 частей и строили диапазон возможных уровней отката таким образом: 0.875, 0.750, 0.625, 0.500, 0.375, 0.250, 0.125.

Цена 0.5 - средняя цена импульсного движения рынка - принималась за своего рода критерий. Считалось естественным, что цены на тренде откатывают до среднего значения цены импульса и также считалось, что это не нарушает характера и типа направленного движения рынка.

Затем в моду вошла последовательность Фибоначчи и коэффициенты возможного отката стали строить на основе принципов золотого сечения, являющейся свойством последовательности Фибоначчи:

1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, …,

где каждое последующее число, начиная с третьего равно сумме двух предыдущих.

Отношение числа последовательности к предыдущему с ростом номера этого числа в пределе стремится к 1.618, а предыдущего к последующему - 0.618. И то, и другое число описывают так называемое "золотое сечение", пропорциям которого подчиняются самые различные природные явления, в том числе и некоторые параметры движения рынков.

Числа последовательности Фибоначчи в анализе рынков применяются в самых различных целях, однако наиболее распространенным является применение параметров последовательности Фибоначчи для расчета длин коррекции.

При расчете длин коррекции (величины отката цены против тренда) обычно используется коэффициенты Фибоначчи 0.382 и 0.618, а также к ним как бы само собой разумеющееся добавляется число 0.5 (хотя 0.5 никаким образом из последовательности Фибоначчи не вытекает).

Обычно используется более широкий набор коэффициентов: 0.236; 0.382; 0.5; 0.618; 0.764, 1; 1.618; 2.0; 2.618 и т.д., получаемый с помощью возведения в степень чисел 0.618 (или чисел 1.618) и комбинированием этих степеней с другими коэффициентами Фибоначчи.

Сравнивая уровни Фибоначчи с уровнями, полученными делением диапазона на 8 мы видим, что они практически ничем не отличаются:

0.750, 0.625, 0.500, 0.375, 0.250

0.764, 0.618, 0.500, 0.382, 0.236

Действительно важным в обоих последовательностях является уровень 0.5 - средняя цена импульса, и два ближайших уровня, характеризующие возможный разброс значений отката.

На рисунке 4 представлен пример применения коэффициентов Фибоначчи для расчета возможных

длин коррекции.

На сильном рынке (быстрый тренд) длина коррекции обычно составляет 0,382 от величины пройденного движения (линия 1 на представленном рисунке - уровень 61.8% на графике).

На тренде средней силы длина коррекции составляет 50% от величины пройденного движения. Возможное движение цены на представленном рисунке обозначено цифрой 2.

Рис.4. Пример расчета уровней коррекции по коэффициентам Фибоначчи.

Максимальная длина коррекции считается равной 0,618 от величины пройденного движения - на графике уровень 38.2%, линия 3. Этот уровень - критический уровень коррекции - является наиболее интересным с точки зрения вхождения в рынок, так как его пробой (линия 4) говорит, что это уже возможно не коррекция, а переход к боковому тренду и возможно разворот или перелом тенденции. Пробой этого критического уровня коррекции по многим литературным источникам считается признаком перехода рынка от направленного тренда к боковому движению рынка.Одним из признаков возможности применения уровней коррекции для оценки движения рынка против действующего тренда является пробой линии тренда.

Уровни коррекции могут применяться для оценки точек входа в рынок и возможного закрытия позиций наряду с уровнями поддержки и сопротивления, определяемыми другими методами, а также при отсутствии возможности определения этих уровней другими методами.

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

На тренде средней силы длина коррекции составляет 50% от величины пройденного движения. Возможное движение цены на представленном рисунке обозначено цифрой 2.

Рис.4. Пример расчета уровней коррекции по коэффициентам Фибоначчи.

Максимальная длина коррекции считается равной 0,618 от величины пройденного движения - на графике уровень 38.2%, линия 3. Этот уровень - критический уровень коррекции - является наиболее интересным с точки зрения вхождения в рынок, так как его пробой (линия 4) говорит, что это уже возможно не коррекция, а переход к боковому тренду и возможно разворот или перелом тенденции. Пробой этого критического уровня коррекции по многим литературным источникам считается признаком перехода рынка от направленного тренда к боковому движению рынка.Одним из признаков возможности применения уровней коррекции для оценки движения рынка против действующего тренда является пробой линии тренда.

Уровни коррекции могут применяться для оценки точек входа в рынок и возможного закрытия позиций наряду с уровнями поддержки и сопротивления, определяемыми другими методами, а также при отсутствии возможности определения этих уровней другими методами.

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

Комментариев нет:

Отправить комментарий