Материал находится в переработке.

2. Классический технический анализ - графический анализ

2.1. Технический анализ

Технический анализ - это исследование динамики рынка, чаще всего посредством графиков, с целью прогнозирования будущего направления движения цен.

Термин динамика рынка включает в себя следующие основные источники информации, находящиеся в распоряжении технического аналитика, а именно: цена, объем и (для фьючерсных рынков) открытый интерес.

Под ценой будем понимать "термодинамическое" равновесие между спросом и предложением на данную валюту или другой рыночный инструмент, то числовое значение, при котором в текущий момент времени совершаются сделки.

При рассмотрении методов технического анализа мы остановимся на следующих основных разделах:

1. Вводная часть, в которой будут рассмотрены основные понятия и способы представления данных, используемые в техническом анализе.

2. Вторая часть будет посвящена методам классического технического анализа, т.н. графическому анализу.

3. И в третьей части мы остановимся на методах компьютерного анализа, основанных на широком применении количественных методов обработки информации, включая методы математической статистики и специальные алгоритмы обработки и представления данных, при помощи которых вычисляются и интерпретируются т.н. технические индикаторы рынка.

ФИЛОСОФСКАЯ ОСНОВА ТЕХНИЧЕСКОГО АНАЛИЗА

Технический анализ базируется на следующих основных постулатах, вытекающих из теории Доу:

1. Рынок учитывает все. Иначе говоря цена является следствием и исчерпывающим отражением всех движущих сил рынка. Любой фактор, влияющий на цену (экономический, политический или психологический) уже учтен рынком и включен в цену. Таким образом, все что влияет на цену, обязательно на этой самой цене и отразится. С помощью ценовых графиков рынок сам объявляет о своих намерениях внимательному аналитику, задача которого правильно и вовремя интерпретировать эти намерения. Причем знания самой мотивации пожеланий рынка вряд ли необходимо для правильного прогнозирования. Все что требуется для прогнозирования - изучать график цены. А макроэкономические показатели, являющиеся предметом фундаментального анализа, уже давно учтены рынком и являются только свидетельством и объяснением уже свершившихся фактов.

2. Движение рынка подчинено тенденциям. Понятие тенденции или тренда - одно из основополагающих в техническом анализе. Жизнь рынка состоит из чередующихся периодов роста и падения цен, так что внутри каждого периода происходит развитие господствующей тенденции, которая существует до тех пор, пока не начнется развитие рынка в обратном направлении. Задача заключается в том, чтобы выявить эти тенденции на ранних стадиях их развития и торговать в соответствии с их направлением.

3. История повторяется. Тот факт, что определенные конфигурации на графиках цен имеют свойство повторяться устойчиво и многократно, причем на разных рынках и в разных масштабах времени, является следствием объективных законов физики, экономики и психологии. Те правила, что действовали в прошлом, действуют сейчас, а также будут действовать и в будущем. На этом и основываются все методики прогнозирования будущего.

СОПОСТАВЛЕНИЕ ТЕХНИЧЕСКОГО И ФУНДАМЕНТАЛЬНОГО АНАЛИЗА

Если технический анализ в основном занимается изучением динамики рынка, то предметом исследования фундаментального анализа являются экономические силы спроса и предложения, которые вызывают колебания цен, то есть заставляют их идти вверх, вниз или сохраняться на существующем уровне.

По сути дела и технический и фундаментальный анализ при подходе к прогнозированию динамики рынка пытаются разрешить одну и ту же проблему, а именно: определить, в каком же направлении будут двигаться цены. Но к этой проблеме они походят с разных концов. Если фундаментальный аналитик пытается разобраться в причинах движения рынка, то технического аналитика интересует только факт этого движения. Все, что ему нужно знать - это то, что движение рынка имеет место, а что именно его вызвало не так уж и важно. Фундаментальный же аналитик будет пытаться выяснить, почему это произошло.

Рыночная цена опережает все известные фундаментальные данные. Другими словами, рыночная цена служит опережающим индикатором фундаментальных данных или соображений здравого смысла.

В то время как рынок уже учел все известные экономические факторы, цены начинают реагировать на какие-то совсем новые, еще неизвестные факторы.

Самые значительные периоды роста или падения цен в истории начинались в обстановке, когда ничто, или почти ничто, с точки зрения фундаментальных показателей не предвещало никаких изменений. Когда же эти изменения становились понятны фундаментальным аналитикам, новая тенденция уже развивалась в полную силу.

ГРАФИЧЕСКИЕ И КОМПЬЮТЕРНЫЕ МЕТОДЫ ТЕХНИЧЕСКОГО АНАЛИЗА

Весь технический анализ, с достаточной степенью условности, по применяемым методам можно разделить на два направления:

- классический технический анализ, основанный на изучении и анализе графиков цен;

- компьютерный технический анализ, основанный на широком использовании методов математической статистики и специальных алгоритмов обработки данных

Не важно, использует тот или иной "графический аналитик" компьютерные технологии или нет, его основным рабочим инструментом остается график. Все остальное вторично. Анализ графика в любом случае является делом достаточно субъективным. Успех его во многом зависит от мастерства данного конкретного аналитика и является не наукой, а скорее искусством.

В случае же использования компьютерных методов все данные проходят количественный анализ с помощью специальных алгоритмов, которые программируются так, чтобы компьютер выдавал сигналы к покупке и продаже. Вне зависимости от сложности подобных систем основная цель их создания заключается в том, чтобы свести к минимуму или полностью исключить субъективный человеческий фактор из процесса принятия решений, подвести под него некоторую научную основу. Аналитики такого типа могут вообще не использовать графики. Но тем не менее они считаются техническими аналитиками, поскольку вся их деятельность сводится к исследованию динамики рынка.

Данный материал по большей части представляет собой конспект соответствующих разделов великолепной книги: Джон Дж. Мэрфи. Технический анализ фьючерсных рынков: теория и практика. - М.: Сокол, 1996. Отметим, что, по нашему мнению, это именно тот первоисточник, изучение которого позволяет сформировать у начинающего трейдера цельное представление о рынке и методах работы на нем. Впоследствии расширение собственного кругозора можно вести уже направленно, изучая те аспекты технического анализа, которые будут нужны именно в Вашей работе.

2.2. Построение графиков

Как мы уже упоминали, основной предмет исследования при техническом анализе - это график изменения цены.

График строится с использованием некоторых временных промежутков - интервалов времени - на которых учитываются изменения цены.

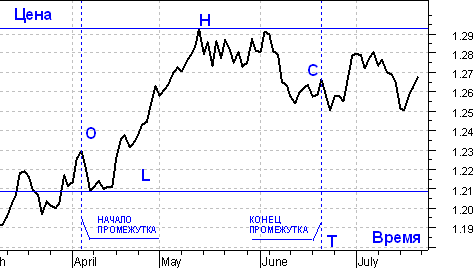

Рис.2.2.1. Изменение цены на временном интервале длиной Т.

Для любого промежутка времени Т соответствующее изменение цены можно характеризовать четверкой чисел:

O - (open) - цена открытия, или цена на начало промежутка;

H - (high) - максимальное значение цены на промежутке;

L - (low) - минимальное значение цены на промежутке;

C - (close) - цена закрытия, или цена на окончание промежутка.

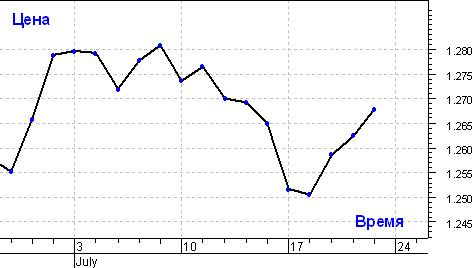

1. Линейный график.

На линейном графике отмечают только цену закрытия для каждого последующего интервала.

Рис.2.2.2. Линейное представление графика цен.

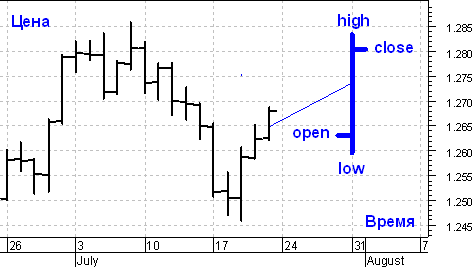

2. График отрезков (бары).

Рис.2.2.3. График цены в виде баров (отрезков).

На баровом графике изображают максимальную цену (верхняя точка столбика), минимальную цену (нижняя точка столбика), цену открытия - черточка слева от вертикального столбика и цену закрытия - черточка справа от вертикального столбика.

Иногда используют упрощенную форму, не отображая цену открытия интервала.

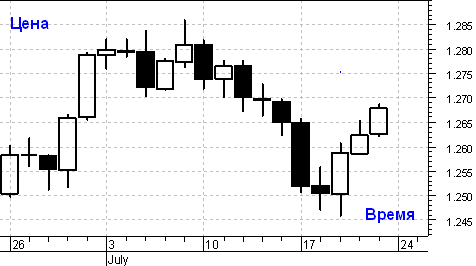

3. Японские свечи.

Рис.2.2.4. График японских свечей.

Свеча состоит из прямоугольника, который рисуют между ценой открытия и ценой закрытия и называют телом свечи. Черточки от тела свечи до максимального и минимального значений цены на интервале времени называют тенью. Свечу, у которой С>O, называют бычьей свечой и рисуют белым цветом. Свечу, у которой C<O, называют медвежьей свечой и рисуют черным цветом. Свечу, у которой тело свечи имеет небольшой размер по сравнению с тенью, называют доджи или дожи. Цвета могут быть и другими, но для бычьей и медвежьей свечи они всегда разные.

4. Арифметическая и логарифмическая шкалы.

В арифметической шкале расстояние между делениями неизменно и соответствует одинаковым изменениям цены.

В логарифмической шкале одинаковые расстояния соответствуют одинаковым в процентном отношении изменениям цен.

Логарифмическую шкалу иногда удобно использовать при анализе долгосрочных тенденций с существенным (в разы) изменением цен. На форекс ее применение ограничено.

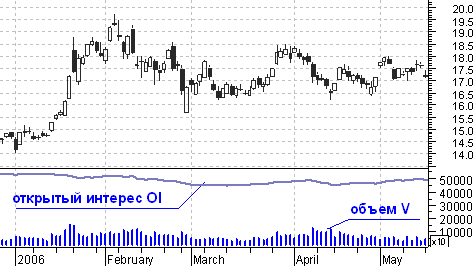

5. Объем и открытый интерес.

Под термином "объем" мы понимаем общее количество совершенных сделок по определенному наименованию товара, то есть общее количество контрактов, заключенных в течение дня. Объем торговли отмечается вертикальным столбиком внизу графика, под соответствующим столбиком, фиксирующим цены за день. Чем выше столбик объема, тем большее количество сделок в этот день было совершено, и наоборот, чем столбик ниже, тем объем меньше.

Рис.2.2.5. Объем и открытый интерес.

Термин "открытый интерес" означает общее количество нереализованных (непогашенных) контрактов на конец данного биржевого дня и характерен в первую очередь для фьючерсных рынков.

Открытый интерес - это общее количество открытых длинных или коротких позиций, а не тех и других вместе. Не забывайте, что в данном случае речь у нас идет о торговых контрактах, поэтому на каждую длинную позицию должна приходиться соответствующая короткая. Таким образом, нам достаточно знать общее количество открытых позиций только с одной стороны. Открытый интерес обозначается на графике непрерывной линией внизу, обычно ниже столбиков цен, но выше столбиков объема.

6. Выбор временного интервала для анализа.

Итак, мы с вами выяснили, что график строится с использованием некоторых временных промежутков, на которых учитывается изменение цены.

Отметим, что исторически сложилось так, что весь технический анализ разрабатывался для графиков, построенных на дневном интервале, который был основным на заре развития методов технического анализа. Однако разработанные для дневного интервала методы анализа с успехом применяются и на других, более коротких интервалах. Необходимо только учитывать, что чем больше используемый временной интервал, тем больше возможное изменение цен внутри этого интервала и, соответственно, тем больше должен быть торговый капитал для торговли. И наоборот, при малом торговом капитале мы должны ориентироваться на меньшие движения цен и, соответственно, выбираем меньшие временные интервалы для построения графиков, на основе которых мы будем строить нашу торговую тактику.

2.3. Тенденция и ее основные характеристики

Тренд или тенденция - определенное движение цены в том или ином направлении - является основополагающим понятием технического анализа.

Основная задача технического анализа - выявить тенденцию и действовать в ее направлении.

Следует отметить, что в реальной жизни ни один рынок не движется в каком-либо направлении строго по прямой. Движение цены представляет собой серию зигзагов, то подъем, то падение. Именно направление динамики этих подъемов и падений и образует тенденцию на рынке.

Тренды бывают по направлению:

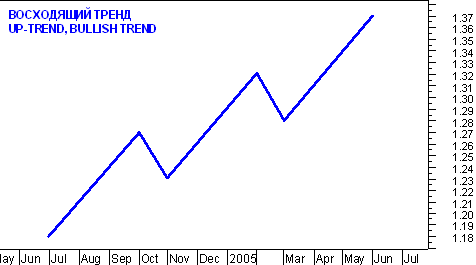

1. Восходящий, "бычий" (up-trend, bullish) тренд.

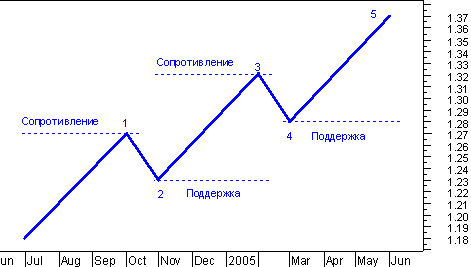

Рис.2.3.1. Восходящий тренд.

При восходящем тренде каждый очередной подъем рынка больше предыдущего и каждый очередной спад выше предыдущего.

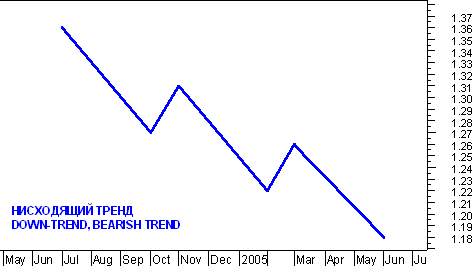

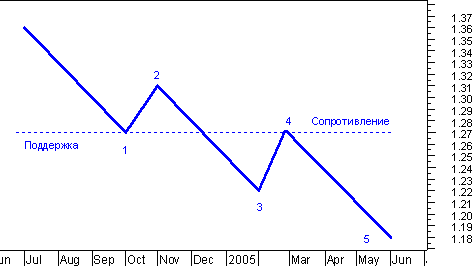

2. Нисходящий, "медвежий" (down-trend, bearish) тренд.

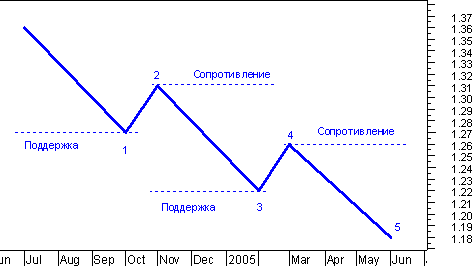

Рис.2.3.2. Нисходящий тренд.

При нисходящем тренде каждый очередной спад рынка ниже предыдущего и каждый очередной максимум ниже предыдущего.

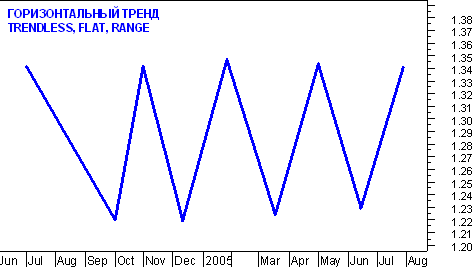

3. Горизонтальный или боковой (trendless, flat, range) тренд.

Рис.2.3.3. Боковой тренд.

При горизонтальном тренде динамика минимумов и максимумов не имеет выраженной тенденции, а пики пики и спады находятся примерно на одном уровне.

Приведенные определения являются основополагающими при классификации текущего состояния рынка в любой момент времени. Таким образом, для того, чтобы оценить состояние рынка в любой отдельно взятый момент, нам необходимо проанализировать динамику минимумов и максимумов ценового графика.

4. По продолжительности тренды принято классифицировать следующим образом:

- долгосрочный или основной тренд длительностью от 6 месяцев и более;

- среднесрочный или промежуточный - от 2 недель до 6 месяцев;

- краткосрочный или малый тренд - менее 2-х недель.

Это примерная и достаточно условная классификация основана на книге Мэрфи и применима в основном для трейдеров, торгующих по графикам дневного масштаба. В других источниках бывает другая классификация, включающая и более крупные тенденции и более мелкие. Это не принципиальный вопрос, важно только знать и учитывать тот факт, что каждый вид тенденции является составной частью другой, более крупной тенденции, и содержит в себе более краткосрочные. Т.е. тренд как матрёшка является частью более крупного тренда, но и в себя включает более мелкие элементы.

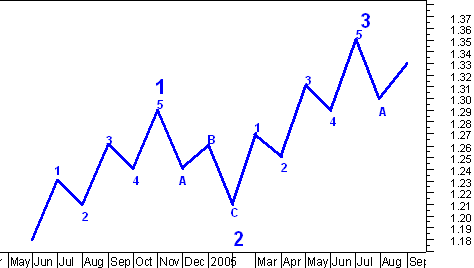

Рис.2.3.4. Составной характер трендов.

5. Как мы уже упоминали, основная задача технического анализа - выявить тенденцию и действовать в ее направлении. Учет действующих трендов сводится к применению следующих эмпирических законов законов движения цены, используемых при техническом анализе:

- действующий тренд с большей вероятностью продлится, чем изменит свое направление;

- тренд будет двигаться в одном и том же направлении, пока не ослабнет.

[I]Примеры применения анализа трендов в практике трейдинга приведены во второй части курса: 2.1. Анализ трендов и его применение.

Данный материал по большей части представляет собой конспект соответствующих разделов книги: Джон Дж. Мэрфи. Технический анализ фьючерсных рынков: теория и практика. - М.: Сокол, 1996.

2.4. Поддержка и сопротивление.

Как мы говорили выше, движение цен представляет собой серию пиков и спадов, а их направление и определяет тенденцию рынка.

Уровни предыдущих спадов называются поддержкой (support).

Поддержка - это уровень или область на графике ниже рынка, где стремление купить достаточно сильно и может противостоять давлению продавцов. В результате падение приостанавливается и цены вновь начинают идти вверх.

Сопротивление (resistance) является прямой противоположностью поддержки и представляет собой область выше рынка, где давление продавцов превосходит давление со стороны покупателей. В результате рост цен останавливается и сменяется падением.

Рис.2.4.1. Уровни поддержки и сопротивления при восходящей тенденции.

Рис.2.4.2. Уровни поддержки и сопротивления при нисходящей тенденции.

Выход цены за уровень сопротивления или поддержки называется прорыв или пробой.

Если тренд идет вверх, то уровни сопротивления являются отражением перерывов в его развитии. На определенном этапе эти уровни удается преодолеть и двигаться выше.

Если тренд идет вниз, то уровни поддержки не могут полностью прекратить падение цен, однако способны задержать его, пусть даже и на время.

Для того, чтобы можно было говорить о восходящем тренде, необходимо чтобы каждый последующий уровень поддержки был выше, чем предыдущий. Соответственно каждый последующий пик (уровень сопротивления) тоже должен быть выше предыдущего.

Всякий раз, когда предыдущий пик сопротивления подвергается проверке, ее исход может звучать для восходящего тренда как приговор или как диагноз. Если цены при восходящей тенденции не в состоянии превзойти предыдущий пик, то можно сделать вывод о возможности скорой смены существующей тенденции.

Соответственно, каждый последующий пик (уровень сопротивления) тоже должен быть выше предыдущего. Если очередной корректирующий спад достиг уровня предыдущего, то это может быть первым признаком возможного завершения восходящей тенденции или перехода от восходящей тенденции к горизонтальной. Если же ценам удалось преодолеть уровень поддержки, то переход от восходящей тенденции к нисходящей становится весьма вероятен.

Аналогично для нисходящей тенденции.

Далее, в разделе, посвященном ценовым моделям, мы покажем, как результате повторных проверок уровней поддержки и сопротивления на графиках возникают определенные конфигурации, свидетельствующие либо о происходящем переломе, смене тенденции, либо просто о паузе в ее развитии.

Данный материал по большей части представляет собой конспект соответствующих разделов книги: Джон Дж. Мэрфи. Технический анализ фьючерсных рынков: теория и практика. - М.: Сокол, 1996.

2.5. Перемена ролей.

Как уровень сопротивления и уровень поддержки меняются ролями.

До сих пор понятие "поддержка" соответствовало предыдущему минимуму, а "сопротивление" - предыдущему максимуму. Однако, это не всегда так. Всякий раз, когда уровень поддержки или сопротивления прорывается на значительную величину, они меняются ролями, то есть обращаются в собственную противоположность. Другими словами, уровень сопротивления становится уровнем поддержки и наоборот, уровень поддержки становится уровнем сопротивления.

Для того, чтобы понять механизм этого превращения и его причины, нам придется обратиться к психологическому аспекту этих понятий.

Психология поддержки и сопротивления.

Всех участников рынка можно разделить на три категории:

- тех, кто занимает длинные позиции;

- тех, кто занимает короткие позиции;

- "неприсоединившихся".

Предположим, что в течение некоторого времени цены колебались на уровне сопротивления, а потом рынок начал двигаться вверх.

Партия "длинных", то есть те, кто покупал по ценам в районе уровня сопротивления, ликуют, но сожалеют, что не купили еще. Вот вернулся бы рынок к прежнему уровню поддержки, пошел бы чуть-чуть вниз, они бы сразу прикупили побольше.

Партия "коротких" начинает осознавать, что тактика их была неправильной и степень их пессимизма прямо пропорциональна тому, как далеко ушел рынок от уровня сопротивления. Больше всего им хотелось бы, чтобы рынок пошел вниз и опустился до того уровня, где они заняли короткую позицию, тогда они могли бы уйти с рынка при своих (в точке безубыточности).

Из тех, кто "сидит на заборе", одни тем или иным причинам закрыли свои длинные позиции в районе уровня сопротивления и теперь понимают, что поторопились с продажей, и не прочь вновь открыть длинные позиции по той цене, по которой продали.

А другие, кто никак не мог определиться, к какой из сторон примкнуть, уже поняли, что цены пошли вверх, и решили для себя, что при первой же подходящей возможности будут играть на повышение.

Таким образом, все четыре группы участников рынка твердо намерены покупать при ближайшем спаде. Для всех четырех бывший уровень сопротивления, который теперь находится ниже рынка, является "приоритетом номер один". Так что, если цены опустятся до этого уровня, то стремление покупать участников всех четырех групп, вновь подхлестнет цены, и они пойдут вверх.

Аналогичная ситуация, только в противоположном направлении, возникает и при движении цен вниз, т.е. при прорыве уровня поддержки.

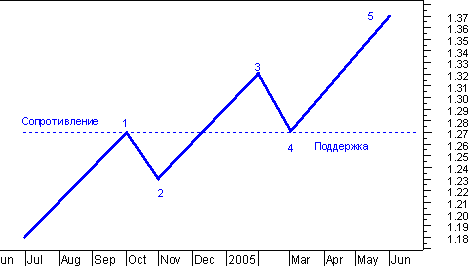

Рис.2.4.1. При восходящей тенденции уровень сопротивления, после того как его преодолели на значительную величину, становится уровнем поддержки. Когда сопротивление в точке 1 превышено, оно превращается в поддержку в точке 4.

Рис.2.4.2. При нисходящей тенденции уровень поддержки, который прорван, превращается в уровень сопротивления для последующих взлетов цен. Предыдущая поддержка (точка 1) становится сопротивлением (точка 4).

Отметим еще несколько существенных моментов.

Значимость области уровня сопротивления или поддержки.

Чем выше торговая активность в области сопротивления, тем большее значение приобретает эта область, так как тем большее число участников рынка в ней материально заинтересованы.

Степень торговой активности в той или иной области поддержки или сопротивления можно определить тремя способами:

1. Время, в течение которого цены находились в этой области.

Чем больше период времени, в течение которого цены колебались в области поддержки или сопротивления, тем большую значимость приобретает эта область. Например, если в определенной области застоя цены колебались вверх-вниз в течение трех недель, а потом пошли вверх, то данная область поддержки будет более значима, чем та, в окрестности которой колебания цен происходили всего три дня.

2. Объем - еще один способ оценить значимость поддержки или сопротивления. Если формирование уровня сопровождалось большим объемом торговли, значит большое количество контрактов перешло из одних рук в другие, а, следовательно, и значимость уровня очень велика; и наоборот, значимость уровня тем меньше, чем меньше был объем торговли.

3. Третий показатель значимости уровня поддержки или сопротивления - его удаленность по времени от настоящего момента. Поскольку мы имеем дело с реакцией трейдеров, то вполне понятно, что чем ближе по времени событие и реакция на него, тем более значительным является само событие.

Значение величины прорыва.

Величина, на которую цены "ушли" от уровня сопротивления или поддержки, лишь увеличивает значимость этого уровня сопротивления или поддержки.

Критерий величины прорыва – величина субъективная.

Многие технические аналитики используют 10-процентный прорыв, особенно для уровней поддержки и сопротивления основной тенденции. Для более коротких тенденций требование к величине прорыва уменьшается до 3-5%.

На практике каждый должен самостоятельно решить для себя, что он примет за значительную величину прорыва, необходимо лишь помнить, что поддержка и сопротивление меняются ролями лишь в том случае, когда изменения на рынке становятся достаточно ощутимыми для того, чтобы все его участники осознали этот факт.

Приведенные выше цифры величины прорыва, которая может быть признана существенной, характерны в большей степени для фондовых рынков, где диапазон изменения цен может составлять очень большие величины. Для валютных рынков критерий прорыва может быть оценен в меньших величинах – единицы, иногда даже доли процента. При этом на FOREX иногда используется критерий в процентах от величины некоторого ценового диапазона, ограниченного предыдущими уровнями поддержки и сопротивления, и в качестве значимых величин принимаются цифра в размере 5-30% от этого диапазона.

Роль круглых чисел как уровней поддержки и сопротивления.

Существует любопытная закономерность, что на круглых числах рост или спад приостанавливается. Обычно трейдеры видят в круглых числах некие ценовые ориентиры и в соответствии с этим взглядом предпринимают какие-то шаги. Таким образом, круглые числа часто становятся своеобразным "психологическим" уровнем поддержки или сопротивления.

Эту информацию можно использовать, например, для того, чтобы начать реализовывать прибыль по мере приближения цен к определенному важному рубежу, выраженному круглым числом.

Еще одно применение: по возможности избегайте очевидных круглых чисел при выставлении ордеров на покупку или продажу. Если трейдер хочет купить во время краткосрочного спада при основной восходящей тенденции, то разумнее в приказе на покупку указать значение чуть выше важного круглого числа. Дело в том, что все остальные тоже хотят купить возле отметки этого круглого числа, поэтому рынок может просто не дойти до нее.

Другой пример. Допустим, трейдер собирается открыть короткую позицию при кратковременном взлете цены. В этом случае лучше в приказе на продажу указать значение цены чуть ниже круглого числа. И, соответственно, этим же принципом можно руководствоваться при установлении уровней защитной остановки (стоп-лосс) уже существующих позиций. Уровень защитной остановки для длинной позиции должен быть ниже круглого числа, а для короткой, соответственно, выше круглого числа. Эта закономерность, является одной из характерных особенностей рынка, во всяком случае, трейдер, который занимается фьючерсами с позиций технического анализа, должен всегда помнить о ней.

Отметим, что в связи с широким внедрением в практику современной торговли торговых роботов, роль круглых чисел в последнее время снижается: роботу все равно, от каких уровней покупать или продавать активы, у него отсутствует психология человека.

нет психологии.

Данный материал по большей части представляет собой конспект соответствующих разделов книги: Джон Дж. Мэрфи. Технический анализ фьючерсных рынков: теория и практика. - М.: Сокол, 1996.

2.6. Аналитические линии

2.6.1 Уровни поддержки и сопротивления

Уровни поддержки и сопротивления, рассмотренные нами в предыдущих разделах, являются важнейшими характеристиками графика цен. Эти уровни проходят параллельно оси времени (горизонтально) и представляют собой своего рода естественные препятствия на пути движения цен.

Образно выражаясь, рынок движется от уровней поддержки к уровням сопротивления и наооборот, преодолевая или не преодолевая эти препятствия на пути движения цены. Эти уровни представляют собой своего рода водораздел на пути движения рынка. В зависимости от того, прорвет цена уровень или нет, определяется диапазон, в котором будет находится рынок в ближайшем будущем.

Другие аналитические линии, такие как линии сопротивления (Resistance Line), линии поддержки (Support Line), линии тренда (Trend Line), линии канала (Channel Line), уровни коррекции и т.д. по отношению к уровням поддержки и сопротивления носят второстепенный, вспомогательный характер.

Дело в том, что построение линий тренда, линий поддержки/сопротивления, линий тренда и канала в гораздо большей степени, чем построение уровней поддержки и сопротивления носит субъективный характер.

Поскольку каждый человек видит то или иное явление по-своему, то возможное количество аналитических линий и уровней может быть огромно, в то время как реально имеющих значение будет намного меньше, чем можно построить.

Томас Демарк в своей книге "Технический анализ - новая наука" приводит несколько критериев, которые уменьшают неоднозначность построений графического анализа, однако при этом уровни все же легче формализуются и имеют большее объективное значение для анализа рынка.

И все же, несмотря на субъективный характер аналитических линий, их применение позволяет трейдеру получить своего рода ориентиры, позволяющие интерпретировать состояние и движение рынка и совершать торговые сделки.

Ниже приводятся правила построения аналитических линий.

2.6.2 Линии сопротивления (Resistance Line)

Линии сопротивления - наклонные линии, которые соединяют важные максимумы (вершины) рынка.

Линии сопротивления возникают тогда, когда покупатели больше либо не могут, либо не хотят покупать данный товар по более высоким ценам. Давление продавцов превосходит давление со стороны покупателей, в результате рост останавливается и сменяется падением. При прорыве линии сопротивления она может превратиться в свою противоположность и стать линией поддержки.

2.6.3 Линии поддержки (Support Line)

Линии поддержки - наклонные линии, которые соединяют важные минимумы (низы) рынка.

Линии поддержки возникают, когда продавцы больше либо не могут, либо не хотят продавать данный товар по более низким ценам. При данном уровне цены стремление купить достаточно сильно и может противостоять давлению со стороны продавцов. Падение приостанавливается, и цены вновь начинают идти вверх. При прорыве линии поддержки - она может стать линией сопротивления.

2.6.4 Линии тренда (Trend Line)

Понятие линий тренда в техническом анализе трудно переоценить, т.к. они выполняют функции разграничения ценового пространства на две области - область в которой нахождение цены в рамках существующего тренда наиболее вероятно и область, появление цены в которой сигнализирует об изменении существующего тренда.

Линия тренда своеобразный водораздел - пересечение ценой этого водораздела сигнализирует о смене тренда. На восходящем тренде линия тренда строится как линия поддержки, а на нисходящем тренде как линия сопротивления. Действительно, пока на восходящем тренде цена не пересечет линию тренда (линию поддержки) нельзя говорить о том, что данный тренд закончился и начался нисходящий или боковой тренды. Так же как на нисходящем тренде только пересечение ценой линии тренда (линии сопротивления) дает основание полагать, что нисходящий тренд закончился и начался восходящий или боковой тренд.

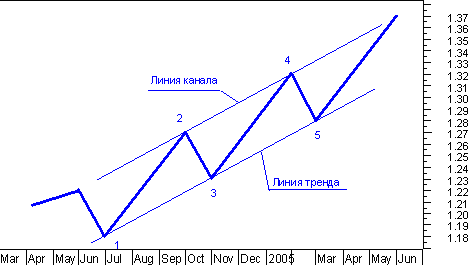

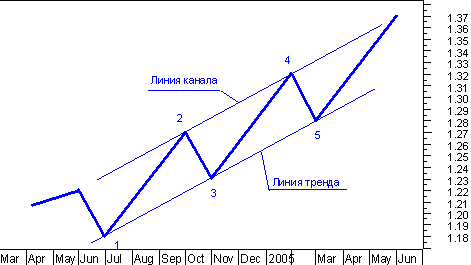

Рис.2.6.1. Построение линий тренда и канала.

2.6.5 Линия канала (Channel Line)

Линия канала - линия параллельная линии тренда и построенная таким образом, чтобы в рамках существующего тренда все цены были заключены между линией тренда и линией канала. Канал, образующийся в результате проведения параллельных линий (trend line и channel line), является оптимальным диапазоном торговых изменений. Направление канала вниз, вверх или вбок определяет тенденцию рынка. В случае, если цены колеблются между двумя параллельными прямыми линиями (линиями канала) можно говорить о наличии восходящего, нисходящего или горизонтального канала в зависимости от направления линий

Общее правило при построении аналитических линий заключается в том, что линии, построенные на графиках большего временного масштаба, являются более важными и лучше отражают характеристики долговременного поведения цен.

2.6.6 Построение и использование линий тренда

Построение.

Основная линия тренда представляет собой один из наиболее простых технических инструментов, используемых в графическом анализе (рис.2.6.1.).

Несмотря на свою простоту, она представляет чрезвычайно большую ценность для аналитиков фьючерсных рынков. Восходящая линия тренда - это прямая, прочерченная вверх слева направо через последовательно возрастающие точки спадов.

Аналогично нисходящая линия тренда - это прямая, прочерченная вниз слева направо и проходящая через последовательно снижающиеся пики.

Вычерчивание линии тренда - это своего рода искусство. Для того, чтобы отыскать верную линию, необходимо придерживаться следующих правил.

Рис.2.6.1. Пример линии восходящего тренда.

Прежде всего, должны быть признаки наличия тенденции. Это означает, что для того, чтобы начертить восходящую линию тренда, необходимо иметь как минимум два спада, из которых второй должен быть выше первого. Как только две последовательные точки спадов, из которых последующая выше, чем предыдущая, отмечены на графике, их соединяют прямой линией, прочерченной вверх слева направо, получая пробную линию тренда. Для подтверждения истинности линии необходимо, чтобы цены коснулись ее в третий раз и, оттолкнувшись от нее, снова пошли вверх. Таким образом, если вернуться к рисунку 2.6.1, мы увидим, что успешная проверка восходящей линии тренда в точке 5 подтвердила состоятельность этой линии.

Для нисходящей тенденции принципы остаются теми же, только в зеркальном отражении.

Итак, можно сделать следующий вывод: для построения линии тренда нам нужны две точки, а третья подтверждает истинность намеченной линии.

Применение линий тренда

После того как характер тенденции подтвержден, линия тренда может использоваться для решения целого ряда задач. Один из основополагающих принципов тенденции гласит: тенденция, которая находится в развитии, будет стремиться продолжать свое движение. В этом случае линия тренда не только позволит определить крайние точки или экстремумы корректировочных фаз движения рынка, но, что еще более важно, укажет на возможные изменения тенденции.

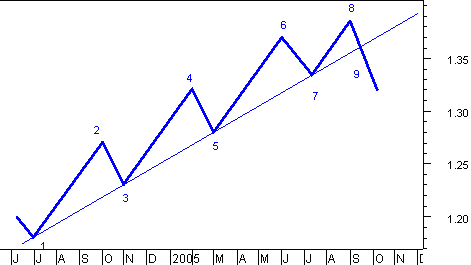

Например, если анализ рынка указывает на наличие восходящей тенденции (рис.2.6.2), то последующие спады (точки 5 и 7 на графике), достигающие линии, могут использоваться, как зоны покупки для открытия новых или дополнительных позиций. Линия тренда будет служить линией поддержки, которую можно использовать как зону покупки. Если же тенденция нисходящая, то линия тренда может использоваться как линия сопротивления уже для продажи.

Пока в динамике линии тренда нет перелома, она может служить для определения зон покупки или продажи. Однако, в точке 9 на рисунке 2.6.2, такой перелом происходит. Это сигнал к тому, что все позиции, открытые в направлении предыдущей тенденции, необходимо ликвидировать. Очень часто прорыв линии тренда - это первый признак перелома в характере тенденции.

Рис.2.6.2. Применение линии тренда.

Выше было отмечено, что после прорыва уровни поддержки и сопротивления превращаются в свою противоположность. То же самое происходит и с линиями тренда. Другими словами, восходящая линия тренда (линия поддержки) обычно после значительного прорыва превращается в линию сопротивления и наоборот.

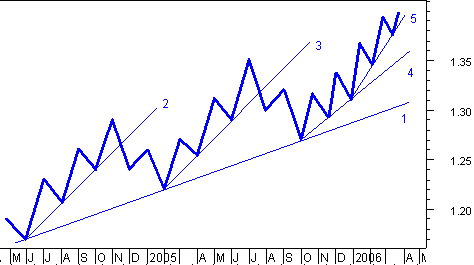

В заключение необходимо отметить, что поскольку на рынке одновременно действуют разные виды (степени) тенденций, то для их определения и оценки нужны различные линии тренда. Например, основная восходящая линия тренда будет соединять точки спадов основной тенденции на повышение, но одновременно с ней могут использоваться более короткие и чувствительные линии для промежуточных колебаний и совсем короткие -для краткосрочных изменений на рынке (см. рисунок 2.6.3).

Различные линии тренда используются для того, чтобы определить различные степени тенденции. Линия 1 на рисунке - это основная восходящая линия тренда, соответствующая основной тенденции на повышение. Линии 2,3 и 4 соответствуют промежуточным тенденциям на повышение. И, наконец, линия 5 определяет краткосрочный рост (ускорение) цен в рамках последней промежуточной восходящей тенденции

Рис.2.6.3. Различные линии тренда.

Примеры применения аналитических линий в практике трейдинга приведены во второй части курса: 2.1.4. Применение аналитических линий.

2.7. Коррекция.

Во всех предыдущих примерах восходящих и нисходящих тенденций демонстрировалось, что развитие тенденции происходит зигзагообразно.

Движение цены против существующей тенденции называется откатом или коррекцией.

Возможные уровни коррекции оцениваются различными способами, но наиболее широкое распространение получил метод, основанный на так называемых коэффициентах Фибоначчи. Эти коэффициенты являются числами, характеризующими последовательность Фибоначчи:

1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, …,

где каждое последующее число, начиная с третьего равно сумме двух предыдущих.

Отношение числа последовательности к предыдущему с ростом номера этого числа в пределе стремится к 1.618, а предыдущего к последующему - 0.618. И то, и другое число описывают так называемое "золотое сечение", пропорциям которого подчиняются самые различные природные явления, в том числе и некоторые параметры движения рынков.

Числа последовательности Фибоначчи в анализе рынков применяются в самых различных целях, однако наиболее распространенным является применение параметров последовательности Фибоначчи для расчета длин коррекции.

При расчете длин коррекции (величины отката цены против тренда) обычно используется коэффициенты Фибоначчи 0.382 и 0.618, а также к ним добавляется число 0.5.

Иногда используется более широкий набор коэффициентов: 0.236; 0.382; 0.5; 0.618; 0.764, 1; 1.618; 2.0; 2.618 и т.д., получаемый с помощью возведения в степень чисел 0.618 (или чисел 1.618) и комбинированием этих степеней с другими коэффициентами Фибоначчи.

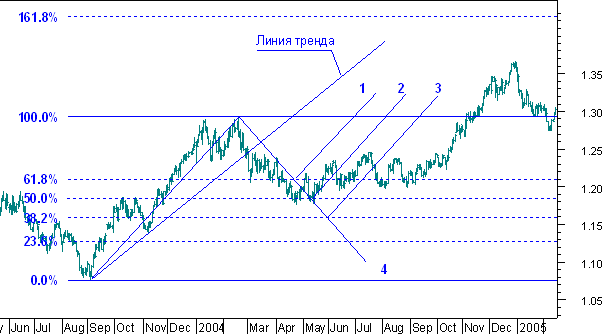

На рисунке 2.7.1 представлен пример применения коэффициентов Фибоначчи для расчета длин коррекции. На сильном рынке (быстрый тренд) длина коррекции обычно составляет 0,382 от величины пройденного движения (линия 1 на представленном рисунке - уровень 61.8% на графике).

На тренде средней силы длина коррекции составляет 50% от величины пройденного движения. Возможное движение цены на представленном рисунке обозначено цифрой 2.

Максимальная длина коррекции считается равной 0,618 от величины пройденного движения - на графике уровень 38.2%, линия 3. Этот уровень - критический уровень коррекции - является наиболее интересным с точки зрения вхождения в рынок, так как его пробой (линия 4) говорит, что это уже возможно не коррекция, а перелом тенденции. По некоторым источникам пробой критического уровня коррекции считается признаком перехода рынка от направленного тренда к боковому движению рынка.Одним из признаков возможности применения уровней коррекции для оценки движения рынка против действующего тренда является пробой линии тренда.

Рис.2.7.1. Пример расчета уровней коррекции по коэффициентам Фибоначчи.

Уровни коррекции могут применяться для оценки точек входа в рынок и возможного закрытия позиций наряду с уровнями поддержки и сопротивления, определяемыми другими методами, а также при отсутствии возможности определения этих уровней другими методами.

Кроме оценки уровней коррекции коэффициенты Фибоначчи могут также применяться для определения зоны возможных целей движения рынка после завершения коррекции – расширение Фибоначчи. Очень широкое применение этот метод определения целей нашел в волновой теории Элиота, применяемой многими трейдерами при анализе рынка. В качестве простейших оценок целей движения рынка можно применять коэффициенты 1.618, 2.0, 2,618, и т.д. Подробнее об этом можно прочитать в соответствующей литературе.

2.8. Основные ценовые модели

2.8.1 Ценовые модели

В предыдущих разделах были рассмотрены базовые понятия анализа трендов, а именно: уровни и линии сопротивления и поддержки, линии тренда и линии канала.

Было бы ошибкой предполагать, что какие-либо перемены в динамике тенденций могут произойти моментально. Для крупных изменений на рынке, как правило, необходим некоторый переходный период. Однако не всегда за такими периодами следует перелом тенденции. Порой они могут означать просто паузу, после чего развитие тенденции продолжится вновь.

Анализ переходных периодов и их значение для рыночного прогнозирования вплотную приводит к теме ценовых моделей.

Ценовыми моделями называются устойчивые фигуры или образования, появляющиеся на графиках цен и дающие возможность прогнозировать дальнейшее поведение цен.

Отметим, что не стоит переоценивать значение ценовых моделей. Ведь пауза в развитии направленных трендов представляет собой не что иное, как боковой рынок или "флэт". Этот боковой рынок в своем развитии может образовать ценовую модель, а может и не образовать. Тем не менее, иногда использование ценовых моделей, особенно в силу их широкой известности, может приносить пользу, так как на них концентрируются ожидания и внимание значительного количества участников рынка.

2.8.2 Типы ценовых моделей

Все ценовые модели распадаются на две большие группы: модели разворота и модели продолжения тенденции.

Собственно уже по самому названию можно догадаться, что первые говорят о том, что в динамике существующей тенденции происходит важный перелом - разворот. Модели же продолжения тенденции свидетельствуют о том, что в развитии тенденции наступила пауза. Примерная классификация ценовых моделей приведена в таблице 2.1.

Таблица 2.1. Классификация ценовых моделей

2.8.3 Общие положения к анализу моделей

1. Предпосылкой для возникновения любой модели является существование предшествующей тенденции. Иными словами, если речь идет о развороте или продолжении, то необходимо вначале ответить на вопрос: разворот или продолжение чего? До начала формирования модели должен существовать тренд.

2. Первым сигналом грядущего изменения в динамике существующей тенденции часто может быть прорыв важной линии тренда.

3. Чем крупнее модель, тем значительнее последующее движение рынка.

Объем торговли по отношению ко всем без исключения ценовым моделям выступает в роли подтверждающего фактора. Если аналитика охватывают сомнения (а это бывает очень часто), то анализ изменений объема, сопутствующих движению цен, может стать главным фактором в принятии решения о том, стоит доверять той или иной модели или нет.

Кроме того, большинство ценовых моделей поддаются измерению, позволяя аналитику определять минимальные ценовые ориентиры. Разумеется, эти ориентиры лишь приблизительно отражают количественные параметры последующего движения рынка, но с их помощью можно заранее оценить коэффициент риска своих операций.

2.9 Модели разворота (перелома)

Модели разворота (перелома) обычно означают, что период застоя цен - боковой тренд, отображенный на графике цен, является не просто паузой в развитии господствующей тенденции, а по завершении модели произойдет изменение направления динамики рынка - разворот (перелом) основной тенденции.

2.9.1 Модель разворота "Голова-плечи"

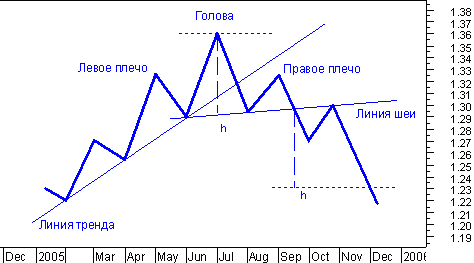

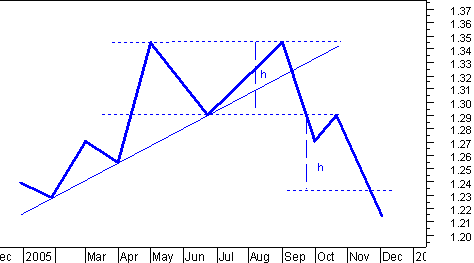

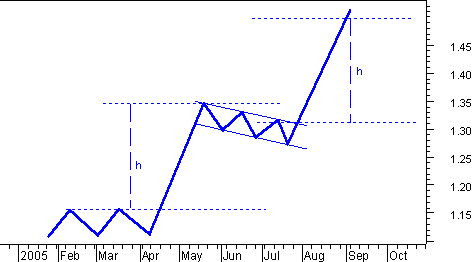

Пример модели "Голова-плечи" для вершины рынка приведен на рисунке 2.9.1.

Рис.2.9.1. Модель "Голова-плечи" для восходящего рынка.

Левое и правое плечо находятся примерно на одной высоте. Голова - выше, чем каждое из плеч.

Модель считается завершенной, когда цена закрытия фиксируется ниже линии шеи.

Минимальный ценовой ориентир h равен вертикальному расстоянию от головы до линии шеи, отложенному вниз от точки прорыва линии шеи.

При последующем подъеме возможен возврат до уровня линии шеи, но ценам не удается пересечь ее.

Итак, для модели "Голова-плечи" характерно:

1. Наличие предшествующей тенденции к повышению.

2. Вслед за левым плечом, которое сопровождается большим объемом сделок, идет промежуточный спад.

3. Далее образуется новый максимум, но при меньшем объеме.

4. Далее идет спад, опускающийся нижет уровня предыдущего пика, почти до уровня предыдущего промежуточного спада.

5. Третий подъем цен, сопровождаемый заметно снизившейся активностью, оказывается не в состоянии достичь уровня головы.

6. Далее идет прорыв линии шеи ценой закрытия.

7. Цены возвращаются к уровню шеи, прежде чем возобновить падение к новым минимумам.

2.9.2 Модель "Тройная вершина" (основание)

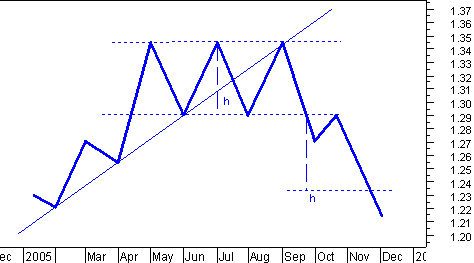

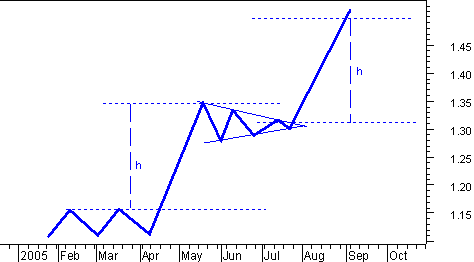

Пример модели "Тройная вершина" представлен на рисунке 2.9.2.

Рис.2.9.2. Модель "Тройная вершина".

Очень напоминает модель "Голова-плечи", только все три пика имеют примерно одинаковую высоту.

Модель считается завершенной, когда цены преодолевают уровень обоих спадов с возрастанием объема.

Для получения ценовых ориентиров измеряют высоту модели h, потом полученное значение откладывают от точки прорыва вниз.

Модель "Тройное основание" является аналогичной моделью для падающего рынка и представляет собой зеркальное отражение модели «Тройная вершина».

2.9.3. Модель "Двойная вершина" (основание)

Пример модели "Двойная вершина" представлен на рисунке 2.9.3.

У этой модели есть два пика, оба они находятся на одном уровне. Модель считается завершенной только после того, как цены закрытия преодолеют уровень спада, находящегося между двумя пиками. Как правило, второй пик сопровождается меньшим объемом торговли. Ценовой ориентир - высота модели h.

Модель "Двойное основание" для падающего рынка представляет собой перевернутый вариант модели «Двойная вершина».

Рис.2.9.3. Модель "Двойная вершина".

1.8.4."Блюдца" или закругленные вершины и основания. V-шип.

Модель перелома «блюдце» встречается реже, чем рассмотренные выше. Ее называют по-разному: блюдце, закругленная вершина, закругленное основание, чашка. Когда идет речь о вершине рынка, то пользуются термином перевернутое блюдце.

Модель характеризуется плавным переходом от повышения к понижению и наоборот. Объемы торговли, изображенные внизу графика, также напоминают блюдце. Особенности применения модели можно рассмотреть, например, в книге Мэрфи.

Модель V-шип на начальной стадии формирования распознать трудно, потому что она не является моделью в полном смысле этого слова. Модели, о которых мы говорили выше, отражают постепенные изменения в динамике тенденции.

Здесь же ни о каком постепенном изменении и речи нет. Перелом в тенденции происходит резко, зачастую без всякого предупредительного сигнала. Модели такого типа, как правило, возникают после стремительного движения рынка, когда рынок "чрезмерно" уходит вверх (или вниз). Тенденция к повышению мгновенно сменяется тенденцией к понижению и происходит без предупредительного сигнала и переходного периода. Это одна из самых сложных моделей для распознавания и использования в процессе торговли. Некоторую помощь в применении V-образной модели может оказать определение признаков коренного перелома. Более подробная информация изложена в классической книге Мэрфи.

2.10 Модели продолжения

Модели продолжения обычно означают, что период застоя цен, отраженный на графике, является не более чем паузой в развитии господствующей тенденции и что направление тенденции останется прежним после их завершения.

Именно этим они отличаются от моделей, отражающих разворот (перелом) основной тенденции.

Другим критерием различий между моделями разворота и продолжения тенденции является продолжительность их формирования. На построение тенденций разворота обычно уходит больше времени. Модели продолжения менее продолжительны.

2.10.1 Треугольники

Треугольники принято классифицировать как симметричный, восходящий и нисходящий, а также расширяющийся треугольник и формация "Алмаз" или "Бриллиант".

Расширяющийся треугольник, а также его развитие – формация «Алмаз» или «Бриллиант» встречаются довольно редко, поэтому в рамках текущего раздела рассматриваться не будут. Детальное описание расширяющегося треугольника и формации «Бриллиант» можно найти в литературе.

Восходящий треугольник считается бычьей моделью, а нисходящий треугольник - медвежьей. Оба треугольника - восходящий и нисходящий - значительно отличаются от симметричного. Независимо от того, на каком этапе тенденции они формируются, эти модели весьма четко прогнозируют рыночную ситуацию.

В отличие от них, симметричный треугольник - нейтральная модель. Это не означает, однако, что с помощью симметричного треугольника нельзя прогнозировать развитие рыночной динамики. Наоборот, так как он принадлежит к моделям продолжения тенденции, аналитик может определить направление предыдущей тенденции, а затем сделать вполне логичный вывод, что та продолжится.

2.10.1.1 Симметричный треугольник

Симметричный треугольник, пример которого приведен на рисунке 2.10.1, как правило, представляет собой модель продолжения тенденции. (Хотя в общем случае симметричный треугольник может быть как фигурой продолжения, так и фигурой разворота.) Эта модель указывает на паузу в уже существующей тенденции, после которой движение цен возобновляется в прежнем направлении. Направление движения рынка обычно определяется направлением прорыва цен за пределы фигуры.

Минимальным требованием для каждого треугольника является наличие четырех опорных точек. Для проведения аналитической линии, как было отмечено выше, всегда необходимо две точки. Таким образом, чтобы начертить две сходящиеся линии, каждая из них должна пройти, по крайней мере, через две точки.

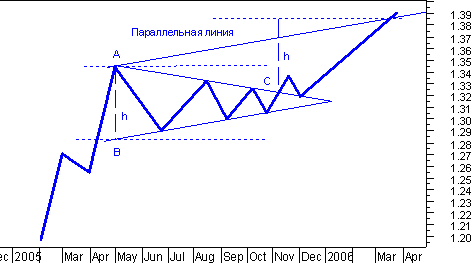

Рис.2.10.1. Пример симметричного треугольника на восходящем рынке.

Существует два способа определения целей движения цены для симметричного треугольника. Один состоит в измерении высоты основания (А-В) и проекции этого расстояния вертикально от точки прорыва С. Другой способ заключается в построении линии, параллельной нижней линии модели от вершины А.

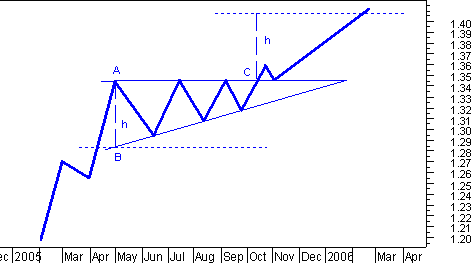

2.10.1.2 Восходящий треугольник

Верхняя сторона восходящего треугольника (см. рис.2.10.2) расположена горизонтально, а нижняя поднимается вверх. Эта модель означает, что покупатели проявляют большую активность, чем продавцы. Такая модель считается бычьей и обычно завершается прорывом цен за пределы верхней линии.

Из рисунка видно, что для восходящего треугольника линия сопротивления, ограничивающая диапазон цен сверху, расположена горизонтально, а линия поддержки поднимается вверх. Эта модель означает, что покупатели проявляют большую активность, чем продавцы. Такая модель считается бычьей и обычно завершается прорывом цен за пределы верхней линии.

Рис.2.10.2. Восходящий треугольник.

Способ измерения целей движения цены для восходящего треугольника довольно прост. Необходимо измерить высоту модели в самой широкой части и спроецировать полученное расстояние вверх от точки прорыва. Это и является точкой для определения минимального ценового ориентира.

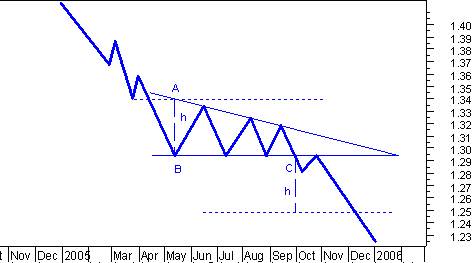

2.10.1.3 Нисходящий треугольник

Модель нисходящий треугольник (см.рис.2.10.3) является зеркальным отображением восходящего треугольника и обычно считается медвежьей моделью. Эта модель означает, что продавцы проявляют больше активности, чем покупатели, и, как правило, завершается дальнейшим падением цен.

При рассмотрении треугольников следует обращать внимание на время их формирования. Обычно треугольник считается промежуточной моделью, так как он формируется в течение одного-трех месяцев (для графиков дневного масштаба). Треугольник, который держится менее месяца, вероятнее всего, является не треугольником, а иной моделью, например вымпелом, который будет рассматриваться ниже.

Рис.2.10.3. Нисходящий треугольник.

2.10.2 Флаг и вымпел

Модели флаг и вымпел знаменуют короткие паузы в динамично развивающейся тенденции. Формированию этих моделей на графике должна предшествовать крутая и почти прямая линия движения цен. Флаги и вымпелы относятся к наиболее надежным моделям продолжения тенденции.

Флаг напоминает параллелограмм или прямоугольник, ограниченный двумя линиями с наклоном от движения преобладающей тенденции (см. рис.2.10.4). При нисходящей тенденции флаг должен быть немного направлен вверх. Во время формирования флага объем торговли уменьшается, а затем, при прорыве линии тренда, увеличивается. Такая модель обычно появляется посередине ценового движения.

Рис.2.10.4. Пример флага для восходящей тенденции.

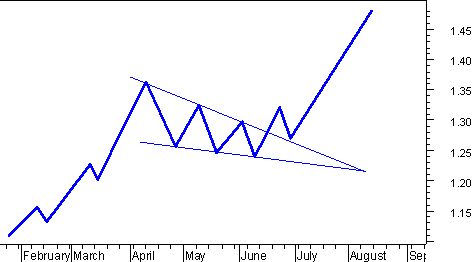

Модель вымпел можно определить по двум сходящимся линиям, ограничивающим фигуру, и напоминает небольшой симметричный треугольник (см. рис.2.10.5).

Обе модели формируются на фоне постепенного значительного снижения объема торговли. Обе модели относительно кратковременны и завершаются в течение одной-трех недель (для графиков дневного масштаба). Завершение и той, и другой модели происходит при пересечении линии сопротивления, ограничивающей фигуру сверху во время восходящей тенденции. Прорыв линии поддержки, ограничивающей фигуру снизу, указывает на возобновление нисходящей тенденции. В обоих случаях прорыв аналитических линий должен сопровождаться увеличением объема торговли.

Способы измерения целей движения цены обеих моделей практически одинаковы. Образно выражаясь, модели флаг и вымпел "взлетают с флагштока до половины длины мачты". Под "флагштоком" подразумевается предшествующий появлению модели резкий подъем или снижение цен. "Половина длины мачты" предполагает, что подобные малые модели продолжения тенденции обычно возникают приблизительно в середине движения. В целом, движение цены после возобновления тенденции покроет расстояние, равное длине "флагштока" или протяженности ценового хода, предшествовавшего образованию модели.

Рис.2.10.5. Вымпел на восходящей тенденции.

Наиболее важные особенности, присущие моделям флаг и вымпел.

1. Появлению таких моделей предшествует резкое движение цен в виде почти прямой линии, сопровождаемое значительным объемом торговли.

2. Затем наступает пауза, и при небольшом объеме цены держатся приблизительно на одном уровне в течении одной-трех недель.

3. Тенденция возобновляется при резком повышении торговой активности.

4. Обе модели формируются приблизительно в середине ценового движения.

5. Вымпел имеет очертания, схожие с небольшим горизонтальным симметричным треугольником.

6. Флаг напоминает небольшой параллелограмм, расположенный с наклоном против движения господствующей тенденции.

2.10.3 Модель клин

По форме и по продолжительности формирования, модель клин напоминает симметричный треугольник. Подобно модели симметричный треугольник, клин легко узнаваем по двум сходящимся в его вершине линиям, однако клин отличается значительным уклоном вверх или вниз обеих линий, образующих фигуру. Как правило, клин выстраивается против направления движения господствующей тенденции. Клин, направленный вниз, считается бычьей моделью, а клин, направленный вверх - медвежьей.

Рис.2.10.6. Пример клина на восходящем тренде.

Клинья чаще всего образуются в ходе развития существующей тенденции и, как правило, являются моделями продолжения тенденции.

Вне зависимости от места формирования этой модели - в середине или в конце отрезка движения цен - всегда необходимо руководствоваться правилом, согласно которому клин, направленный вверх, - медвежья модель, а клин, направленный вниз, - бычья.

Как правило, такая модель до прорыва успевает пройти две трети расстояния до своей вершины, а иногда даже достигает ее (способность проходить весь путь до вершины также отличает ее от симметричного треугольника). По мере образования клина объем должен уменьшаться, а затем, при прорыве, - увеличиваться.

2.12. Резюме.

Графический анализ позволяет прогнозировать динамику рыночных цен классическими методами, известными, проверенными и используемыми многими трейдерами и аналитиками. Однако, необходимо учитывать, что его результаты имеют в большей степени вероятностный характер, а применение требует высочайшей квалификации аналитика, квалификации, которая является скорее искусством, чем наукой, и для достижения которой требуются многие годы практической работы на рынке.

Причем иногда эти годы не дают никакой гарантии успеха, искусство есть искусство, у всех художников примерно одинаков набор красок и качество холста, а картины у всех получаются почему-то совершенно разные.

Комментариев нет:

Отправить комментарий